結論

年末調整で税金を多く取り戻すには、控除の内容をしっかり確認して、必要な手続きを漏れなく行うことが重要です。

住宅ローン控除や医療費控除などの大きな控除が適用されると、戻ってくる金額が増える可能性があります。

年末調整とは何か?

年末調整とは、1年間の給料から毎月少しずつ引かれていた税金を見直し、払いすぎた分を返してもらう仕組みです。

毎月引かれている税金は概算で計算されています。そのため、年末に確定した収入や控除の情報をもとに再計算を行い、多く払いすぎていた場合は返金され、不足していた場合は追加で徴収されます。

会社員にとって年末調整は、確定申告をしなくても税金を調整してもらえる便利な制度です。

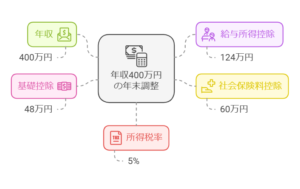

年収400万円の場合の還付金の目安

年収400万円の人の場合、以下の条件で計算できます。

| 項目 | 金額 |

|---|---|

| 年収 | 400万円 |

| 給与所得控除 | 124万円 |

| 社会保険料控除 | 60万円 |

| 基礎控除 | 48万円 |

| 所得税率 | 5% |

計算例

- 課税される所得を計算します。 (400万円 – 124万円 – 60万円 – 48万円) = 168万円

- 所得税額を計算します。 168万円 × 5% = 8万4000円

- 天引きされた税金との差額を計算します。 9万1320円 – 8万4000円 = 約8000円

この場合、約8000円が返ってくる計算になります。ただし、控除内容によって還付金額は変わります。

還付金が多くなる場合とは?

同じ年収でも、控除を利用しているかどうかで戻ってくる金額が変わります。以下の控除が大きな影響を与えます。

住宅ローン控除

住宅ローン控除は、家を購入する際に借りたお金の残高に応じて税金が減る仕組みです。

例えば、住宅ローン残高が3000万円の場合、0.7%の控除を受けると21万円が所得税から引かれます。この場合、引かれていた所得税がすべて戻り、さらに追加で返金されることもあります。

医療費控除

年間の医療費が一定金額を超えた場合、その分を控除できます。

たとえば、高額な医療費を支払ったり、家族の医療費を合算した場合、この控除を利用することで還付金が増える可能性があります。

社会保険料控除

年金や保険料を一括で支払った場合、その金額が控除対象となります。

家族の保険料を支払っている場合にも控除額が増えるため、還付金が多くなることがあります。

年末調整で利用できる控除の一覧

以下は、年末調整で申請可能な主な控除です。

| 控除名 | 内容 |

| 住宅ローン控除 | 住宅ローン残高に応じた税額控除 |

| 医療費控除 | 一定額を超えた医療費が対象 |

| 社会保険料控除 | 支払った年金や保険料が対象 |

| 生命保険料控除 | 生命保険や年金保険料が対象 |

| 扶養控除 | 扶養家族がいる場合に適用 |

これらをしっかり確認して申告することで、還付金を最大化できます。

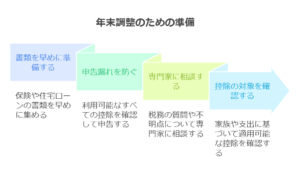

還付金を増やすためのコツ

- 必要書類を早めに準備する 保険料の証明書や住宅ローンの証明書などを早めに用意しましょう。これがないと控除を受けられません。

- 申告漏れを防ぐ 自分が利用できる控除をしっかり確認して、すべて申告することが大切です。医療費や保険料などは申告漏れが起きやすいので注意しましょう。

- 税金の専門家に相談する 税金の仕組みがよく分からない場合は、税理士や会社の担当者に相談しましょう。正確な申告ができ、還付金を増やせる可能性があります。

- 控除の対象を確認する 家族構成や支払った費用に応じて適用される控除が異なるため、詳細をしっかり確認しておきましょう。

まとめ

年末調整で税金をたくさん取り戻すには、控除の申告がポイントです。

特に住宅ローン控除や医療費控除は還付金額に大きな影響を与えます。自分が利用できる控除をしっかり確認し、漏れなく申告することで払いすぎた税金を取り戻しましょう。

早めの準備と適切な申告で、年末調整を最大限活用してお得に過ごしてください。