PayPay銀行の「円とドルを両方預金」は、金利が2%ということで多くの人から注目されており、

申し込み数が以前より40倍も増えているそうです。

しかし、SBI銀行のドル定期預金やアメリカの国債(米国債)と比べると、どんな違いやメリット・デメリットがあるのでしょうか。

それぞれの選択肢にはリスクや良い点があるので、自分に合った運用を選ぶことが大切です。

PayPay銀行「円とドルを両方預金」の特徴

PayPay銀行の「円とドルを両方預金」は、金利が2%と高めで、とても人気があります。

最近は金利が上がっているので、円とドルの両方を預けて、為替のリスクを減らすことができます。

申し込みが増えたのは、この金利の高さと使いやすさが大きな理由です。

また、円をドルに両替するのが簡単で、銀行内で手続きができます。

そのため、手数料を抑えつつ、高い金利の恩恵を受けることができるのです。

ただし、為替のリスクは完全にはなくならないので、相場の動きには注意が必要です。

PayPay銀行のもう一つの良い点は、その使いやすさです。

インターネットバンキングの操作が簡単で、円とドルをすぐに切り替えることができます。

これは頻繁にお金を動かしたい人にとって非常に便利で、状況に応じて柔軟に対応できるので安心感があります。

さらに、PayPayアプリとも連携できるので、日常の買い物にも簡単に使えるのが魅力です。

SBI銀行のドル定期預金との比較

SBI銀行のドル定期預金は、金利が4%から5%と高く、PayPay銀行よりもリターンを期待したい人に向いています。

ただし、SBIのドル定期預金は、決まった期間お金を預けておく必要があり、その間は引き出せないというデメリットがあります。

また、ドルに換える際には手数料がかかるので、実際の利回りを計算する時にはこの手数料も考える必要があります。

そのため、長期的にお金を増やしたい人には良いですが、すぐに使えるお金を求める人には向いていません。

さらに、SBI銀行のドル定期預金では、利息が元本に加算されるので、複利の効果を得られます。

長期間預けることで、より多くのリターンが期待できるというメリットがあります。

ただし、お金を引き出せない制約があるため、緊急時に困ることもあります。

米国債との違いとそのメリット

米国債(アメリカの国債)は安全な投資先として知られていて、金利は2%から5%程度です。

一番のメリットは、アメリカ政府が保証しているので、安全性がとても高いことです。

これにより、リスクを少なくしながら利息を得ることができます。

ただし、ドル建ての米国債を持つ場合、日本円に換えるときには為替リスクがあります。

円高になると、元本が減るリスクもあるので注意が必要です。

しかし、長期間安定してお金を増やしたい人には、米国債は非常に魅力的な選択です。

米国債は流動性が高く、途中で売却することも簡単です。

そのため、必要に応じて柔軟に資金を動かしたい人にとっても便利です。

また、米国債は多くのファンドやETF(上場投資信託)にも組み込まれており、分散投資の一環としても役立ちます。

これにより、リスクを分散しつつ、安定的な収益を得ることが可能です。

ただし、為替リスクをどう管理するかが重要です。

ドル短期金利と為替リスクの考え方

ドル短期金利はアメリカの金融政策や経済状況によって変動しやすいです。

そのため、金利が上がれば利益を得られる可能性がある一方で、下がるとリターンが少なくなるリスクもあります。

日本の円からドルへの移行を考える場合、為替リスクをしっかり管理することが大事です。

円高が進むと為替差損が出ることがあり、利息で得た利益が相殺されてしまうこともあります。

このため、為替ヘッジなどを使ってリスクを抑えることも考えるべきです。

短期金利が上がると、定期預金や債券の金利も上がり、投資家にとっては良い収益機会となりますが、その逆もあり得ます。

また、為替リスクを減らすために、為替予約やヘッジ付きの商品を利用することも有効です。

NISAを使った資産運用と普通預金の高金利運用

NISAを活用して、普通預金を高金利で運用する方法として、SBI新生銀行とSBI証券の連携サービス「SBI新生コネクト」があります。

このサービスを使うと、SBI新生銀行の円普通預金金利が0.3%に優遇されます。

特に、NISA口座を使いながら、短期間でキャッシュポジションを高金利で維持するのに役立ちます。

ただし、SBI新生コネクトは投資信託の積立にしか使えないので、個別株やETFの取引には直接利用できません。

一方で、住信SBIネット銀行との連携サービス「SBIハイブリッド預金」は、金利が0.11%で、SBI証券の買付に自動的に反映されるため、個別株やETFを頻繁に取引する人には便利です。

NISA口座で投資信託を中心に運用するなら、SBI新生銀行との連携が良く、個別株やETFを主に取引するなら、住信SBIネット銀行との連携が向いています。

また、NISAの非課税メリットを活かすためには、高金利の預金や定期預金をうまく組み合わせることが大事です。

NISAを使って投資信託を購入しながら、普通預金も高金利で運用することで、資産運用のバランスを保つことができます。

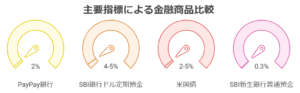

各選択肢の比較まとめ

以下に、PayPay銀行、SBI銀行のドル定期預金、米国債、SBI新生銀行、住信SBIネット銀行の普通預金を比較しました。

| 項目 | PayPay銀行「円とドルを両方預金」 | SBI銀行ドル定期預金 | 米国債 | SBI新生銀行普通預金(SBI新生コネクト) | 住信SBIネット銀行(SBIハイブリッド預金) |

|---|---|---|---|---|---|

| 金利 | 2% | 4〜5% | 2〜5% | 0.3% | 0.11% |

| 流動性 | 高い | 低い | 高い | 高い | 高い |

| 為替リスク | あり | あり | あり | なし | なし |

| 安全性 | 中 | 中 | 高い | 中 | 中 |

| 為替手数料 | 低め | やや高め | 無し(直接購入時のみ) | 無し | 無し |

まとめ:どの選択が一番いい?

PayPay銀行の「円とドルを両方預金」は、手軽に高金利で運用できるため、短期間でドルの運用を試したい人に向いています。

SBI銀行のドル定期預金は、長期間でより高い金利を狙いたい人におすすめです。

リスクを減らしたい人には、米国債が良い選択肢です。

さらに、NISAを使って、SBI新生銀行の「SBI新生コネクト」や住信SBIネット銀行の「SBIハイブリッド預金」を使う方法もあります。

それぞれの選択肢にはメリットとリスクがあるので、自分の運用目的やリスクに対する考え方に応じて、最適な方法を選びましょう。

また、複数の方法を組み合わせて分散投資をすることで、リスクを減らしつつ、安定した資産運用ができます。

あなたに合った運用方法を見つけて、しっかりと資産を増やしていきましょう。