はじめに

NISAでSCHDを投資するのは、手数料や税金の面で慎重に考える必要があります。

本記事では、楽天証券とSBI証券を比較し、また、NISAでの投資について解説します。

SCHDの特徴

SCHD(シュワブ・米国配当株式ETF)は、2011年の設定以来、安定した成長と定期的な分配金を提供しています。以下、2011年から2024年までの基準価格と分配金の推移をグラフで示します。

このグラフから、SCHDは長期的に安定した成長を遂げ、分配金も年々増加傾向にあることがわかります。

特に、2024年3月の分配金は前年同月比で2.43%増の0.6110米ドルとなり、他の高配当株ETFが減配する中で増配を果たしています。

次に、月5万円を20年間SCHDに投資した場合のシミュレーションを行います。

直近の配当利回りを約3.5%と仮定し、増配率を10%、株価成長率を7%と設定します。

投資元本の推移:

| 年数 | 投資元本(累計) | 資産総額(受取型) | 資産総額(再投資型) |

|---|---|---|---|

| 5年 | 300万円 | 約350万円 | 約370万円 |

| 10年 | 600万円 | 約750万円 | 約820万円 |

| 15年 | 900万円 | 約1,200万円 | 約1,350万円 |

| 20年 | 1,200万円 | 約1,700万円 | 約2,000万円 |

年間分配金の推移:

| 年数 | 受取型 | 再投資型 |

|---|---|---|

| 5年 | 約12万円 | 約13万円 |

| 10年 | 約28万円 | 約32万円 |

| 15年 | 約50万円 | 約60万円 |

| 20年 | 約80万円 | 約100万円 |

このシミュレーションから、分配金を再投資することで資産総額と年間分配金が大きく増加することがわかります。

ただし、実際の運用成績は市場環境や為替レートなどにより変動するため、これらの数値は参考値としてご覧ください。

また、分配金には米国での源泉徴収税がかかるため、手取り額はこの金額より少なくなる点に注意が必要です。

しかし、SCHDは低コストで高い流動性を持ち、安定した配当を得ながら長期保有を目指す投資家にとって魅力的な選択肢となっています。

このように、SCHDはリスクを抑えつつ安定した収益を期待できる投資先として、多くの投資家から支持されています。

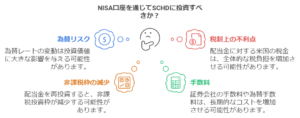

NISAでSCHD購入をおすすめしない場合

NISA口座でのSCHD購入には以下のような問題があり、1,800万円の枠を埋める人にはおすすめしにくいです。

| 問題点 | 詳細 |

|---|---|

| 為替リスクの問題 | SCHDは米ドルで取引されるため、円高・円安による為替リスクがあります。 為替レートが変わることで、投資したお金の価値が大きく変動する可能性があるため、注意が必要です。 |

| 配当金の税制上の不利点 | SCHDの配当金には米国で税金がかかります。 NISA口座を使うことで日本の税金は免除されますが、アメリカでの税金は免除されません。 そのため、最終的に多くの税金を払うことになるかもしれません。 |

| 非課税枠の減少の問題 | NISA口座で分配金を再投資すると、それが新たな投資とみなされて非課税投資枠を減らしてしまうため、結果的に非課税で投資できる金額が減ってしまう可能性があります。 |

| 手数料の存在 | SCHDの取引には証券会社の手数料が発生します。また、米ドルで取引するための為替手数料もかかり、長期で考えるとコストが大きくなる可能性があります。 |

楽天証券とSBI証券のメリット・デメリット

楽天証券とSBI証券のNISA利用におけるメリット・デメリットを以下の表にまとめました。

| 証券会社 | メリット | デメリット |

| 楽天証券 | 楽天ポイントを使って投資ができるので、楽天をよく使う人にはお得です。また、初心者にも使いやすいプラットフォームです。 | 手数料が無料のキャンペーンもありますが、一定以上の取引で手数料がかかります。また、為替手数料も発生するため、コストが増えやすいです。 |

| SBI証券 | 手数料が比較的安く、様々なETFを取り扱っています。さらに、いろいろなポイントを使って投資でき、運用の選択肢が広がります。 | 為替手数料がかかり、楽天証券と同様にコストが問題になることがあります。また、ポイント制度の使い方を理解するのに時間がかかることもあります。 |

SBIアセットと楽天の高配当株ファンドの比較

NISAでの投資を考えるなら、SBIアセットと楽天の高配当株ファンドの比較も重要です。

| ファンド名 | SBIアセットの米国高配当・増配株式ファンド(年4回決算型) | 楽天・高配当株式・米国ファンド(四半期決算型) |

| 決算頻度 | 年4回 | 四半期ごと(年4回) |

| 信託報酬(税抜) | 0.1238% | 0.192% |

| 主な投資対象 | 米国の高配当株式 | 米国の高配当株式 |

| 特徴 | 増配を目指す米国株式に投資 | 安定した配当を重視した運用 |

| 為替ヘッジ | なし | なし |

SBIアセットは信託報酬が安く、増配を狙った投資が可能です。

一方、楽天ファンドは安定的な配当を重視しています。

それぞれの違いを理解し、自分の投資目的に合ったファンドを選ぶことが大切です。

SCHDの代替案

NISAで米国株ETFを検討しているなら、為替リスクを避けるために配当を出さないインデックスファンドも良い選択肢です。

eMAXIS Slim 全世界株式(オール・カントリー)やeMAXIS Slim 米国株式(S&P500)やなどのインデックスファンドは、配当金を再投資する仕組みを持っています。

これにより、配当金に対する税金を気にせずに資産を増やすことが可能です。

また、コストも低く、長期的な資産形成に向いています。

配当金を受け取らないことで、複利効果を最大限に活かし、資産形成を加速させることが期待できます。

まとめ:NISAでのSCHD投資は慎重に検討を

楽天証券やSBI証券でのSCHD購入には、それぞれ独自のメリットがありますが、NISAでの利用には慎重な検討が必要です。

為替リスクや手数料、配当金の税制上のデメリットを考慮すると、配当を出さないインデックスファンドや国内ETFの方が適している場合もあります。

特に、為替リスクを避けたい人や手数料を抑えたい人には、インデックスファンドがおすすめです。

投資を始める前に、各証券会社の手数料や特典をしっかりと理解し、自分のリスク許容度に合った選択をすることが大切です。

また、長期的な資産形成を目指し、リスクを分散させながら計画的に投資することが成功の鍵となります。